Рейтинги страховых компаний

Девальвация тенге отражает внешние реалии, но несет в себе риски для Правительства Казахстана

Лондон (Standard & Poor's), 4 февраля 2009 г. Сегодня Рейтинговая служба Standard & Poor's заявила о том, что утреннее решение Центрального банка Казахстана (Национального банка Казахстана — НБК) провести девальвацию национальной валюты и ослабить тенге примерно на 17% — до уровня, при котором отношение тенге к доллару составило бы 150 (с коридором колебаний в +/- 3%), отражает новые внешние реалии, но чревато определенными рисками для суверенного правительства.

Решение о девальвации направлено на сохранение резервов, которые в последние месяцы находятся под давлением.

Ослабление тенге выгодно экспортно-ориентированным компаниям, операционные издержки которых номинированы в национальной валюте, и должно способствовать сокращению наименее важных статей импорта. Даже при этих условиях мы ожидаем изменение баланса счета текущих операций — с профицита в 7,1% ВВП до дефицита в 2,1% ВВП в течение 2009 г.

Для Правительства Казахстана девальвация сопряжена с рядом рисков. Во-первых, она негативно повлияет на банковский сектор, где очень высок уровень внешней задолженности, что предполагает дополнительные условные обязательства для правительства. Корректировка курса тенге прежде всего приведет к ухудшению качества активов банков, учитывая значительный объем кредитов в иностранной валюте, выданных компаниям, не использующим хеджирование (без необходимой защиты от валютного риска), и гражданам, получающим доходы в тенге. Это также увеличивает валовой внешний долг финансового сектора более чем на 6% ВВП от прогнозируемого на 2009 г. (до 43% ВВП). Однако пока есть основания предполагать, что влияние этих негативных факторов на суверенное правительство удастся сдержать. Бюджетные и денежные резервы Казахстана, составляющие 42% ВВП, по-прежнему весьма значительны в сравнении почти со всеми государствами, относящиеся к той же рейтинговой категории.

Второй существенный риск — это вероятность дальнейшего падения уверенности в стабильности кредитно-денежной системы и, соответственно, доверия к банковской системе, из-за которого давление на обменный курс может еще более усилиться. Это, в свою очередь, может привести к изъятию банковских вкладов и сокращению резервов — если у НБК возникнет необходимость в финансировании дальнейшей долларизации депозитов.

Принятое сегодня утром решение о сокращении ставки рефинансирования и снижении минимального норматива резервирования для коммерческих банков, несомненно, свидетельствует не столько о стремлении обеспечить положительное значение реальной процентной ставки и сдержать инфляцию, сколько о желании помочь банкам с ликвидностью. Теперь, когда внешний спрос существенно сократился, а цены на энергоносители упали, влияние краткосрочных факторов давления на цены ощутимо снизилось. Однако в среднесрочной перспективе рост цен может возобновиться, — особенно в том случае, если принимаемые меры бюджетного стимулирования будут по-прежнему направлены на повышение текущих, а не капитальных расходов. В связи с этим будет очень важно определить, в какой степени девальвация отразится на инфляции, чтобы понять, насколько долговечно ее влияние как фактора, повышающего конкурентоспособность.

Наконец, следует сказать, что основными причинами изменения обменного курса, скорее всего, станут внешние факторы, в частности, траектория движения цен на сырьевые товары. Даже после девальвации тенге остается на 17% сильнее российского рубля по сравнению с ситуацией на конец июня 2008 г.

Обзор DEDALINFO

-

Новости ДедалИнфо

Огляд ринку страхування вантажів та відповідальності перевізника Світові тренди + українські реалії, 9 місяців 2025 року -

Новости ДедалИнфо

Пол Коттлер (Crawford & Company): про катастрофічні ризики, судові вердикти та виклики 2025 року -

Новости ДедалИнфо

Deep strike стратегічного рівня, або як Україна відкрила “другий фронт” у санкціях проти Росії -

Новости интернет-партнеров

Обрушение моста в Балтиморе окажет ограниченное влияние на перестраховщиков – Fitch -

Почитаем прессу

Річниця руйнівного землетрусу в Туреччині: як "звичайна домогосподарка" розкрила правду про загибель своєї родини -

Новости ДедалИнфо

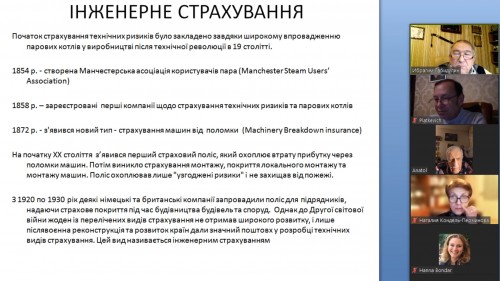

Финансовое обеспечение презумпции виновности строителей в плане реализации качественного и успешного выполнения своих проектов.