Рейтинги страховых компаний

Российские компании в состоянии справиться с проблемами, возникшими из-за кризиса ликвидности, говорится в отчете

Москва (Standard & Poor's), 15 апреля 2008 г. В ближайшие месяцы риск рефинансирования будет одним из основных факторов, определяющих кредитные рейтинги российских компаний. Однако благоприятные характеристики бизнеса должны помочь российским эмитентам справиться с проблемами ликвидности — при условии проведения взвешенной финансовой политики, считают авторы обзора «Российские компании находят способы справиться с проблемами ликвидности», опубликованного сегодня Рейтинговой службой Standard & Poor's.

Риски ликвидности для российских компаний усугубляются целым рядом факторов, таких, как преобладание краткосрочных заимствований, редкость долгосрочных подтвержденных кредитных линий, оппортунистическая финансовая политика, недавние крупные приобретения, профинансированные заемными средствами, а также быстрый рост и процессы консолидации во многих отраслях, в результате чего свободные денежные потоки становятся отрицательными, а потребности во внешнем финансировании увеличиваются. Впрочем, оценки ликвидности и финансовой политики уже учтены в присвоенных нами рейтингах, средний уровень которых по России составляет «ВВ-».

Несмотря на возросшее влияние мировых финансовых трендов, ряд факторов, действующих на уровне страны, отрасли и отдельных компаний, должны способствовать смягчению влияния негативных последствий мирового кризиса ликвидности. Значительная часть краткосрочного внешнего долга российского корпоративного сектора приходится на долю компаний с государственным участием, которые могут рассчитывать на помощь правительства, обладающего огромными запасами ликвидности. Большинство крупных производителей сырьевых товаров генерируют значительные свободные денежные потоки и потому не нуждаются во внешнем финансировании. Некоторые российские компании сумели до конца первого полугодия 2007 г. удлинить сроки погашения своей задолженности, которые теперь находятся в средне- и долгосрочном диапазоне. В то же время ограниченная конкуренция на внутреннем рынке заимствований облегчает задачу рефинансирования обязательств для некоторых компаний среднего размера, имеющих кредитные рейтинги.

«Несмотря на ухудшение доступа к ликвидности, благополучные показатели бизнеса, во многих случаях очень хорошие перспективы роста и в целом умеренный уровень долга должны способствовать смягчению рисков ликвидности», — считает кредитный аналитик Standard & Poor's Елена Ананькина.

«В целом динамика рейтингов остается положительной благодаря росту экономики страны, поэтому прогнозы по большинству рейтингов — «положительные» или «стабильные», — отметила г-жа Ананькина. Начиная с 2004 г. в России не было ни одного случая дефолта компании, имеющей рейтинг Standard & Poor's. На сегодняшний день проблемы с ликвидностью вкупе с другими факторами вызвали всего одно понижение рейтинга (сеть продовольственных магазинов «КОПЕЙКА»; ССС-/CreditWatch Развивающийся/--), в двух случаях рейтинги были помещены в список CreditWatch с негативным прогнозом (дистрибьютор фруктов JFC Group [B-/CreditWatch Негативный/—] и оператор связи «Уралсвязьинформ» [ВВ-/ CreditWatch Негативный/--]), в одном случае прогноз был изменен на «Негативный» (ТМК; BВ-/Негативный/—). Однако во всех случаях, помимо проблем с ликвидностью, немаловажную сыграли роль такие факторы, как эффективность бизнеса, общий уровень долговой нагрузки и финансовая политика. Как правило, ликвидность — одно из ключевых ограничений рейтингов, находящихся в категории «ССС».

«Мы полагаем, что проблемы с ликвидностью будут испытывать прежде всего компании низких рейтинговых категорий (от «ССС» до «В») и компании, рефинансирующие обязательства, возникшие в связи с недавними крупными приобретениями, — заявила г-жа Ананькина. — Тем не менее мы будем еще внимательнее отслеживать подверженность российских компаний рискам ликвидности и их финансовую политику».

Обзор DEDALINFO

-

Новости ДедалИнфо

Огляд ринку страхування вантажів та відповідальності перевізника Світові тренди + українські реалії, 9 місяців 2025 року -

Новости ДедалИнфо

Пол Коттлер (Crawford & Company): про катастрофічні ризики, судові вердикти та виклики 2025 року -

Новости ДедалИнфо

Deep strike стратегічного рівня, або як Україна відкрила “другий фронт” у санкціях проти Росії -

Новости интернет-партнеров

Обрушение моста в Балтиморе окажет ограниченное влияние на перестраховщиков – Fitch -

Почитаем прессу

Річниця руйнівного землетрусу в Туреччині: як "звичайна домогосподарка" розкрила правду про загибель своєї родини -

Новости ДедалИнфо

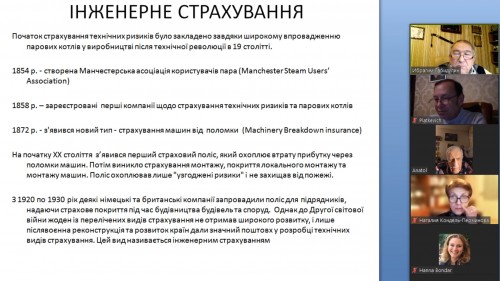

Финансовое обеспечение презумпции виновности строителей в плане реализации качественного и успешного выполнения своих проектов.