Новости из России

Интервью с генеральным директором ОАО «ВТБ-Лизинг» Андреем Коноплевым

- Какие значимые события произошли на рынке в 4 квартале 2011г.?

В IV квартале 2011 года произошло снижение темпов роста российского рынка лизинга. Лизинговые компании стали более консервативно подходить к процедуре одобрения операций с лизингополучателями, наблюдалось затруднение с фондированием сделок, особенно на длительные сроки более 3-5 лет, также возросла стоимость финансирования.

- Какие основные угрозы сейчас стоят перед рынком лизинга?

В случае ухудшения ситуации в мировой экономике основные угрозы для рынка лизинга - снижение темпов роста лизингового рынка, ухудшение качества портфеля, снижение платежеспособности клиентов.

- Как в 2011 году изменялась ситуация с просрочкой в Вашей компании?

Для работы с просроченной задолженностью (в основном связанной с кризисными явлениями 2008-2009 гг.) в ВТБ Лизинг образована специализированная группа, координирующая мероприятия по данной проблематике. Осуществлялась планомерная работа с лизингополучателями в целях реструктуризации графиков платежей, взыскания задолженности в досудебном и судебном порядке. В результате в 2010 - 2011 годах объем просроченной задолженности существенно снизился при высоком кредитном качестве вновь формируемого портфеля.

- Какова на Ваш взгляд будет динамика просроченной задолженности в Вашей компании в 2012г.?

С учетом взвешенного подхода ВТБ Лизинг в оценке рисков мы не ожидаем увеличения объема просроченной задолженности в случае отсутствия существенных кризисных макроэкономических явлений.

- Какова на Ваш взгляд будет динамика просроченной задолженности в целом по рынку в 2012г.?

В случае возникновения экономически неблагоприятной атмосферы возникают проблемы с платежеспособностью контрагентов, которые как снежный ком отражаются на расчетах с подрядчиками. В этом случае лизинговым компаниям также следует ожидать роста просроченной задолженности, которая напрямую зависит от макроэкономических процессов. Другой фактор – внутренняя несбалансированность портфелей лизинговых компания по рискам. С учетом высококонкурентной среды многие лизинговые компании существенно снижали требования по рискам для привлечения клиентов и роста портфеля.

Оба эти фактора могут вести к увеличению уровня просроченной задолженности, поэтому с определенной долей вероятности можно в целом характеризовать динамику просрочки лизингового рынка в 2012 году скорее как динамику увеличения.

- В каких сегментах рынка (по предметам лизинга) сосредоточен сегодня наибольший уровень просрочки?

Просроченная задолженность в большей степени зависит не от типа предмета лизинга, а от кредитного качества и финансовой устойчивости лизингополучателя. В основном, на наш взгляд, просроченная задолженность сконцентрирована в сегментах малого и среднего бизнеса в наиболее уязвимых отраслях экономики (например, строительство, сельское хозяйство).

- Клиенты из каких отраслей на Ваш взгляд будут наиболее надежны в 2012/13 году?

По-нашему мнению в 2012 - 2013 гг. наиболее устойчивыми будут клиенты таких отраслей, которые наименее чувствительны к колебаниям экономики и имеющие больший запас прочности, в том числе отрасли, поддерживаемые государством.

- Смягчала ли Ваша компания критерии риск-менеджмента в 2011 году? Достигли ли они на Ваш взгляд докризисных уровней (2008 года)?

В течение 2011 года продолжалась работа по совершенствованию процедур риск-менеджмента Общества и оптимизации подходов и критериев анализа рисков, ориентируясь на лучший банковский опыт, адаптируясь к стратегии развития и изменениям рыночной и экономической среды. Как такового смягчения в 2011 году критериев для принятия рисков не происходило и подход в целом остался неизменным. ВТБ Лизинг всегда делал упор на тщательное и всестороннее изучение хозяйственно-финансового состояния и кредитоспособности клиента, его денежных потоков, перспектив развития бизнеса и условий сделки.

- Использует ли Ваша компания разделение клиентов на группы надежности в зависимости от их финансового состояния (напр. надежный клиент, сомнительный, проблемный и тп.)? Если да, то сколько таких групп выделяется и менялся ли их набор за последний год?

Для классификации клиентов компания использует механизм рейтингования, в соответствии с которым каждому клиенту по итогам оценки по ряду критериев (в т.ч. оценка финансового состояния) присваивается соответствующий рейтинг (по шкале A, В, С, D, c разделением на подгруппы). Применяемый механизм позволяет ранжировать клиентов по степени надежности. В целом, подход к рейтингованию в 2011 г. остался неизменным, однако проводимая работа по усовершенствованию используемых методик позволила улучшить качество оценки клиентов, а именно использование расширенного набора факторов для анализа, применение методов экспертного оценивания при наличии специфических (неформализованных) факторов, существенно влияющих на результаты оценивания.

Также, при мониторинге сделки в зависимости от выявленных факторов риска сделке может, например, присваиваться статус «под наблюдением».

- Какие меры на Ваш взгляд сегодня должны предпринимать лизинговые компании для повышения качества лизинговых портфелей?

Для улучшения и поддержания высокого качества лизингового портфеля необходимо развивать целостную и последовательную систему управления рисками, включающую в себя помимо анализа кредитного качества непосредственно лизингополучателя по сделке, также анализ и мониторинг факторов риска лизинговой сделки различными структурными подразделениями компании в зоне своей ответственности.

Безусловно, наиболее важным представляется приоритет при принятии решений качества сделки над необходимостью обеспечения роста портфеля. Также необходимо строго придерживаться методики оценки рисков и принципов разумного консерватизма.

- Какие меры предпринимает Ваша компания для снижения рисков (например, применение поручительств, установка GPS-маяков на транспорт)?

В качестве мероприятий, снижающих риски в компании используются:

- дополнительное обеспечение в т.ч. в виде поручительства;

- регулирование размера авансового платежа,

- механизм финансовых и поведенческих ковенант, позволяющих контролировать уровень значимых показателей в деятельности контрагента и повысить степень влияния на него кредитора,

- ежеквартальный мониторинг финансового состояния контрагентов по сделке,

- мониторинг лизингового имущества, в том числе обеспечение мер по постоянной идентификации и местонахождению имущества (в т.ч. GPS-маяки и т.д.)

- Используется ли в Вашей компании скоринг и предполагаете ли Вы что в ближайший год скоринговые системы на лизинговом рынке будут активно развиваться?

ВТБ Лизинг сконцентрирован на работе с клиентами, относящимися к категории крупного бизнеса. При работе с этой категории клиентов скоринг не распространен, в первую очередь из-за уникальности каждой сделки.

Источник: Рейтинговое агентство «ЭКСПЕРТ РА»Обзор DEDALINFO

-

Новости ДедалИнфо

Огляд ринку страхування вантажів та відповідальності перевізника Світові тренди + українські реалії, 9 місяців 2025 року -

Новости ДедалИнфо

Пол Коттлер (Crawford & Company): про катастрофічні ризики, судові вердикти та виклики 2025 року -

Новости ДедалИнфо

Deep strike стратегічного рівня, або як Україна відкрила “другий фронт” у санкціях проти Росії -

Новости интернет-партнеров

Обрушение моста в Балтиморе окажет ограниченное влияние на перестраховщиков – Fitch -

Почитаем прессу

Річниця руйнівного землетрусу в Туреччині: як "звичайна домогосподарка" розкрила правду про загибель своєї родини -

Новости ДедалИнфо

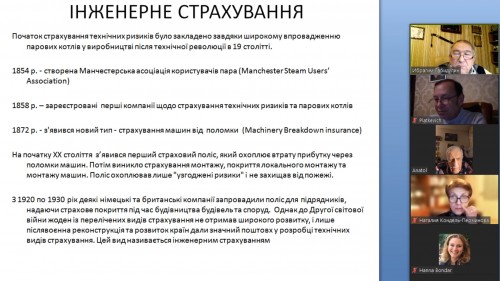

Финансовое обеспечение презумпции виновности строителей в плане реализации качественного и успешного выполнения своих проектов.