Новости из России

Угрозы свободной конкуренции

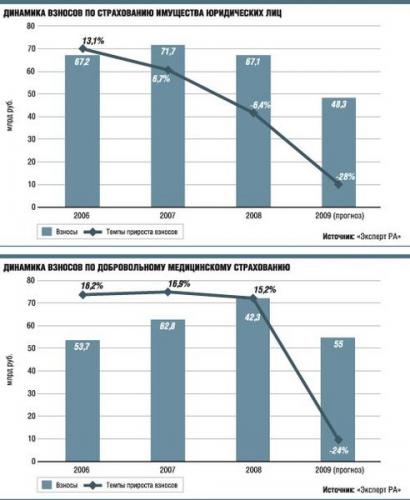

Прогнозы представителей страховых компаний относительно динамики полученной страховой премии по страхованию крупного и среднего бизнеса в 2009 году крайне разнородны и находятся в интервале от 0 до минус 30%. По оценкам «Эксперт РА», объем спроса на корпоративное страхование в 2009 году упадет на 25%. В том числе взносы по страхованию имущества юридических лиц от огневых и иных рисков сократятся на 28%, по добровольному медицинскому страхованию — на 24%. В числе основных причин снижения спроса можно назвать сокращение объема производства, внешнеторговых операций, падение объемов грузоперевозок, нехватку оборотных средств у предприятий, жесткое сжатие рынка корпоративного кредитования и лизинга, снижение рентабельности производства.

Что сокращать?

Масштабы снижения спроса на различные виды корпоративного страхования в каждом конкретном случае во многом зависят от качества корпоративного управления и риск-менеджмента на предприятиях. Кроме того, определяющим фактором являются характеристики видов страхования: наличие принципиальной возможности отказаться от этого вида страхования, эффективности использования альтернативных методов управления этими рисками, в том числе самострахования.

«Наиболее грамотные управленцы сохранят основной костяк защиты имущественных интересов своих компаний, так как в период кризиса резко повышается вероятность возникновения аварийных факторов, особенно на промышленных производствах», — делится своими прогнозами директор по страхованию корпоративных клиентов страховой группы СОГАЗ Дмитрий Малышев. Наибольшее сокращение страховых бюджетов следует ожидать на предприятиях с низким уровнем развития риск-менеджмента. «Спад спроса на страховые услуги со стороны среднего бизнеса в период выживания будет еще сильнее. Компании будут страховаться в минимальном объеме», — добавляет Дмитрий Малышев.

По мнению участников рынка, наиболее серьезно могут пострадать такие сегменты рынка корпоративного страхования, как страхование машин и оборудования от поломок, грузов, страхование профессиональной и гражданской ответственности, а также страхование сотрудников от несчастного случая. В меньшей степени страхование каско транспортных средств и гражданской ответственности перевозчиков и владельцев средств авиационного и водного транспорта, а также вмененные и обязательные виды страхования ответственности. «Предприятия крупного и среднего бизнеса не смогут отказаться от страхования залогов, так как это требование банков-кредиторов; от страхования грузов и строительно-монтажных работ, так как это страхование является обеспечением жизнеспособности бизнеса, и, конечно, ОСАГО. Откажутся от социальных продуктов, например от добровольного медицинского страхования сотрудников», — предполагает директор дирекции имущественного страхования СК «МАКС» Александр Агапов.

Более радикальное мнение высказывает заместитель генерального директора ОСАО «Россия» Алексей Галахов: «В условиях наступившего кризиса развитие рынка корпоративного страхования, скорее всего, пойдет в обратную сторону. В итоге через 1–1,5 года страховать будут только самое необходимое, только очень крупный потенциальный ущерб, который может катастрофически отразиться на деятельности всего предприятия в целом».

Страхование с господдержкой

В сложившейся ситуации общего сокращения интереса к страхованию лишь государство может позитивно повлиять на динамику спроса на страховые услуги. «К факторам, стимулирующим рост страхового рынка даже в условиях финансового кризиса, следует отнести совершенствование законодательной базы, а именно введение обязательных и вмененных видов страхования, отмену лицензирования, введение налоговых льгот для предприятий, финансирование федеральных и региональных целевых программ поддержки малого и среднего бизнеса», — рассуждает начальник управления отраслевого страхования СК «Согласие» Елена Бочарова.

Так, с 1 января 2009 года вступили в силу поправки к статье 263 Налогового кодекса, существенно расширяющие список видов добровольного страхования, страховые премии по которым могут учитываться в качестве уменьшения налогооблагаемой базы. Эти поправки, а также реализация крупных инфраструктурных проектов, осуществляющихся при участии государства, должны несколько сдержать темпы падения объема рынка корпоративного страхования в 2009 году. В среднесрочной перспективе важным источником роста спроса на страхование должно стать введение ряда обязательных и вмененных видов страхования ответственности.

В условиях финансового кризиса можно также ожидать рост интереса крупного бизнеса к таким специфическим и ранее менее продаваемым продуктам, как страхование убытков от приостановки производства или от невыполнения обязательств контрагентами. В то же время крупные страховые компании, скорее всего, будут очень осторожно подходить к страхованию подобных рисков.

Нелегкий выбор

Падение взносов в 2009 году неминуемо приведет к росту конкуренции и обострению проблемы демпинга и надежности страховых компаний. «На рынок в краткосрочной перспективе будут оказывать влияние две ключевые тенденции: снижение спроса на страхование в целом, а также по-прежнему острая конкуренция между крупными российскими и зарубежными страховщиками», — считает заместитель генерального директора, начальник управления страхования корпоративных клиентов ЗАО «Страховой брокер «Малакут» Андрей Рунов.

В настоящий момент российские страховщики, работающие на рынке корпоративного страхования, стремятся найти баланс между противоположными интересами страхователей и перестраховщиков. С одной стороны, промышленные предприятия, стремясь оптимизировать свои расходы, заинтересованы в сокращении страховых тарифов. С другой стороны, международные перестраховщики, принимающие в перестрахование основную часть рисков крупных промышленных предприятий, затронутые мировым финансовым кризисом, были вынуждены резко повысить стоимость перестрахования. «Дополнительные трудности при страховании крупных рисков создают рост стоимости международной перестраховочной защиты, требований перестраховщиков к оценке риска и стоимостной оценке объектов страхования», — отмечает начальник управления маркетинга страховой группы «Уралсиб» Михаил Воронько.

В результате страховщики оказались перед непростым выбором: либо повысить тарифы и потерять часть корпоративных клиентов, либо снизить тарифы и урезать перестраховочную защиту. Страховщики, выбравшие второй путь, в случае реализации одного или нескольких крупных страховых рисков, имеют все шансы не пережить этот кризис.

Что касается более массовых, не требующих обязательного перестрахования видов страхования, таких как страхование автопарков или ДМС сотрудников, то здесь также имеется противоречие между сокращением спроса и ростом страховой стоимости. Обоснованное снижение тарифов возможно только за счет значительного сокращения расходов в самой страховой компании, которые, по оценкам «Эксперт РА» за 2008 год, в среднем составляли 39,9% от заработанной страховой премии. Необоснованное снижение тарифов, или демпинг, хотя на некоторое время и может дать положительные денежные потоки, но в среднесрочной перспективе приведет к банкротству.

Чтобы выжить, в качестве антикризисной меры некоторые страховые компании могут вновь вернуться к более доходным операциям по неклассическому страхованию.

«Соблазн использовать страховые схемы для минимизации налоговых платежей неизбежно растет пропорционально нарастанию финансовых трудностей. Полагаю, однако, что страховщики с именем на рынке вряд ли станут широко использовать подобную практику, рискуя своей репутацией и лицензией. Гораздо более вероятно использование для этих целей фирм-однодневок», — считает заместитель генерального директора «ВТБ Страхование» Эдгар Плескановский.

Кроме того, заниматься финансовыми операциями, связанными с неклассическим, схемным страхованием, в настоящее время для компаний чревато отзывом лицензии и потерей бизнеса. Надзорные органы рынка достаточно хорошо помнят компании — бывших лидеров этого рынка, фамилии их владельцев и топ-менеджеров. Поэтому, скорее всего, если кто-то по старинке снова попытается развернуть «схемный» бизнес, то он быстро будет прикрыт. А на изобретение принципиально новых схем нужно время, да и аналоговое законодательство за последние пять лет стало существенно строже.

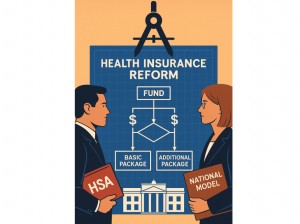

ЛИДЕРЫ РЫНКА ДОБРОВОЛЬНОГО МЕДИЦИНСКОГО СТРАХОВАНИЯ, 2008 г.

|

Место |

Компания |

Взносы, тыс. руб. |

Уровень выплат, % |

Рыночная доля, % |

|

1 |

Группа СОГАЗ |

10 527 215 |

109,8 |

14,6 |

|

2 |

Группа РОСНО |

5 999 469 |

73,0 |

8,3 |

|

3 |

Группа «Ингосстрах» |

4 456 308 |

75,9 |

6,2 |

|

4 |

РЕСО-Гарантия |

3 780 347 |

68,9 |

5,2 |

|

5 |

Росгосстрах |

2 996 201 |

72,9 |

4,1 |

|

6 |

Группа «Ренессанс Страхование» |

2 027 161 |

66,5 |

2,8 |

|

7 |

АльфаСтрахование |

2 003 050 |

69,9 |

2,8 |

|

8 |

Группа «КапиталЪ» |

1 789 544 |

84,3 |

2,5 |

|

9 |

Группа «Уралсиб» |

1 740 551 |

83,3 |

2,4 |

|

10 |

Группа МАКС |

1 404 303 |

76,6 |

1,9 |

|

11 |

Военно-страховая компания |

1 203 571 |

77,2 |

1,7 |

|

12 |

Сургутнефтегаз |

1 188 811 |

96,1 |

1,6 |

|

13 |

Энергогарант |

1 130 628 |

65,0 |

1,6 |

|

14 |

Группа «Шексна» |

1 097 184 |

85,8 |

1,5 |

|

15 |

Россия |

1 010 802 |

75,2 |

1,4 |

|

16 |

Группа «Югория» |

889 658 |

83,0 |

1,2 |

|

17 |

Прогресс-Гарант |

840 117 |

77,2 |

1,2 |

|

18 |

Русский мир |

827 151 |

81,9 |

1,1 |

|

19 |

Медэкспресс |

785 149 |

64,0 |

1,1 |

|

20 |

Группа «Чулпан» |

623 470 |

89,2 |

0,9 |

ЛИДЕРЫ РЫНКА СТРАХОВАНИЯ ИМУЩЕСТВА ЮРИДИЧЕСКИХ ЛИЦ ОТ ОГНЕВЫХ И ИНЫХ РИСКОВ, 2008 г.

|

Место |

Компания |

Взносы, тыс. руб. |

Уровень выплат, % |

Рыночная доля, % |

|

1 |

Группа СОГАЗ |

15 891 430 |

17,8 |

23,7 |

|

2 |

АльфаСтрахование |

5 736 067 |

15,1 |

8,5 |

|

3 |

Группа «Ингосстрах» |

4 037 603 |

15,5 |

6,0 |

|

4 |

Группа «КапиталЪ» |

3 327 808 |

50,9 |

5,0 |

|

5 |

Росгосстрах |

2 861 067 |

14,8 |

4,3 |

|

6 |

Группа РОСНО |

2 768 941 |

17,0 |

4,1 |

|

7 |

Военно-страховая компания |

2 374 298 |

21,6 |

3,5 |

|

8 |

Согласие |

1 776 136 |

18,6 |

2,6 |

|

9 |

Группа «Югория» |

1 455 855 |

6,3 |

2,2 |

|

10 |

Россия |

1 422 649 |

12,4 |

2,1 |

|

11 |

Московская страховая компания |

1 088 208 |

7,9 |

1,6 |

|

12 |

РЕСО-Гарантия |

1 017 534 |

25,7 |

1,5 |

|

13 |

Русский мир |

872 509 |

5,1 |

1,3 |

|

14 |

Группа МАКС |

766 599 |

3,2 |

1,1 |

|

15 |

Энергогарант |

578 938 |

47,2 |

0,9 |

|

16 |

Спасские Ворота |

551 881 |

13,4 |

0,8 |

|

17 |

Группа «Уралсиб» |

523 392 |

16,3 |

0,8 |

|

18 |

Группа «Шексна» |

463 863 |

65,5 |

0,7 |

|

19 |

Группа «Цюрих» |

450 723 |

12,6 |

0,7 |

|

20 |

ГУТА-Страхование |

414 737 |

6,9 |

0,6 |

Источник: «Эксперт РА»

НАТАЛЬЯ КОМЛЕВА, РА «ЭКСПЕРТ»