Новости из России

07.03.2006

Fitch: Реформы регулирования страхового рынка РФ должны быть продолжены - подробности

Реформы регулирования страхового рынка РФ должны быть продолжены, несмотря на заметное улучшение в этой сфере в 2005 г. Об этом говорится в сообщении международного рейтингового агентства Fitch, посвященное итогам деятельности страховых компаний в РФ в 2005 г.

"Эти результаты отражают влияние более эффективного регулирования российского страхового рынка, - считает младший директор в страховой аналитической группе Fitch в Москве Дмитрий ПИСКУЛОВ. - Однако дальнейшие существенные улучшения в регулировании необходимы".

В целом, по мнению экспертов рейтингового агентства, результаты работы страхового рынка в 2005 г. необходимо оценивать позитивно, так как налицо высокие темпы роста и очевидны перспективы дальнейшего роста. "Последовательные улучшения в регулировании рынка приводит к медленному усилению финансовой устойчивости среди ведущих участников рынка, улучшает финансовые и операционные стандарты", - отмечает управляющий директор страхового направления Fitch Джеф МЭЙН.

Среди важнейших шагов, предпринятых регулятором рынка – Федеральной службой страхового надзора – для улучшения финансовой стабильности страховщиков Fitch отмечает новые обязательные требования к размещению капитала, которые вступают в силу с 1 июля 2007 г. Данные требования направлены на улучшение качества и ликвидности сектора, которые вызывают наибольшую обеспокоенность рейтингового агентства. Среди положительных факторов Fitch также отмечает снижение количества страховых компаний на российском рынке в 2004-2005 гг. на 30% до 1075.

Эксперты агентства ожидают, что снижение числа страховщиков в совокупности с усилением требований к их капитализации приведет к укреплению финансовой стабильности на рынке.

По данным, которые приводятся в сообщении Fitch, сбор страховых премий /кроме страхования жизни/ в 2005 г. увеличился до 465,3 млрд руб. против 369,4 млрд руб. в 2004 г. Сектор обязательного страхования вырос за прошедший год на 32% в основном благодаря росту обязательного медицинского страхования. Последний составил 71% от общего объема обязательного страхования /64% в 2004 г./ и вырос на 9% по сравнению с 2004 г., что меньше темпов роста рынка в среднем.

Fitch также отмечает, что обязательные виды страхования больше не должны рассматриваться в качестве локомотивов роста рынка, которыми в 2006 г. станут страховые продукты, привязанные к персональным расходам, такие, как добровольное медицинское страхование, личное автострахование и ипотечные страховые продукты. По мнению экспертов агентства, эти виды страхования будут демонстрировать наивысшие темпы роста в этом году.

В сфере страхования жизни сбор страховых премий упал до 25,3 млрд руб. в 2005 г., что на 75% меньше уровня 2004 г. Прежде всего, это связано с существенным снижением применения "схем". Однако, пока трудно сказать, что страховой сектор полностью очистился от применения страховых "схем". В 2005 г коэффициент убыточности /отношение страховых выплат к страховым премиям/ составлял для страхования жизни почти 100%, в то время как у компаний, предлагающих долгосрочные классические сберегательные продукты, такой коэффициент существенно ниже в первые несколько лет работы. Список 10 крупнейших страховщиков жизни по-прежнему занимают малоизвестные компании, которые имеют мало отношения к классическому бизнесу страхования жизни. Fitch считает, что страховые премии, собираемые в рамках "схем" также не должны учитываться в общих результатах деятельности страхового рынка, так как в долгосрочной перспективе они могут привести к существенным искажениям данных.

"Эти результаты отражают влияние более эффективного регулирования российского страхового рынка, - считает младший директор в страховой аналитической группе Fitch в Москве Дмитрий ПИСКУЛОВ. - Однако дальнейшие существенные улучшения в регулировании необходимы".

В целом, по мнению экспертов рейтингового агентства, результаты работы страхового рынка в 2005 г. необходимо оценивать позитивно, так как налицо высокие темпы роста и очевидны перспективы дальнейшего роста. "Последовательные улучшения в регулировании рынка приводит к медленному усилению финансовой устойчивости среди ведущих участников рынка, улучшает финансовые и операционные стандарты", - отмечает управляющий директор страхового направления Fitch Джеф МЭЙН.

Среди важнейших шагов, предпринятых регулятором рынка – Федеральной службой страхового надзора – для улучшения финансовой стабильности страховщиков Fitch отмечает новые обязательные требования к размещению капитала, которые вступают в силу с 1 июля 2007 г. Данные требования направлены на улучшение качества и ликвидности сектора, которые вызывают наибольшую обеспокоенность рейтингового агентства. Среди положительных факторов Fitch также отмечает снижение количества страховых компаний на российском рынке в 2004-2005 гг. на 30% до 1075.

Эксперты агентства ожидают, что снижение числа страховщиков в совокупности с усилением требований к их капитализации приведет к укреплению финансовой стабильности на рынке.

По данным, которые приводятся в сообщении Fitch, сбор страховых премий /кроме страхования жизни/ в 2005 г. увеличился до 465,3 млрд руб. против 369,4 млрд руб. в 2004 г. Сектор обязательного страхования вырос за прошедший год на 32% в основном благодаря росту обязательного медицинского страхования. Последний составил 71% от общего объема обязательного страхования /64% в 2004 г./ и вырос на 9% по сравнению с 2004 г., что меньше темпов роста рынка в среднем.

Fitch также отмечает, что обязательные виды страхования больше не должны рассматриваться в качестве локомотивов роста рынка, которыми в 2006 г. станут страховые продукты, привязанные к персональным расходам, такие, как добровольное медицинское страхование, личное автострахование и ипотечные страховые продукты. По мнению экспертов агентства, эти виды страхования будут демонстрировать наивысшие темпы роста в этом году.

В сфере страхования жизни сбор страховых премий упал до 25,3 млрд руб. в 2005 г., что на 75% меньше уровня 2004 г. Прежде всего, это связано с существенным снижением применения "схем". Однако, пока трудно сказать, что страховой сектор полностью очистился от применения страховых "схем". В 2005 г коэффициент убыточности /отношение страховых выплат к страховым премиям/ составлял для страхования жизни почти 100%, в то время как у компаний, предлагающих долгосрочные классические сберегательные продукты, такой коэффициент существенно ниже в первые несколько лет работы. Список 10 крупнейших страховщиков жизни по-прежнему занимают малоизвестные компании, которые имеют мало отношения к классическому бизнесу страхования жизни. Fitch считает, что страховые премии, собираемые в рамках "схем" также не должны учитываться в общих результатах деятельности страхового рынка, так как в долгосрочной перспективе они могут привести к существенным искажениям данных.

Обзор DEDALINFO

-

Новости ДедалИнфо

Огляд ринку страхування вантажів та відповідальності перевізника Світові тренди + українські реалії, 9 місяців 2025 року -

Новости ДедалИнфо

Пол Коттлер (Crawford & Company): про катастрофічні ризики, судові вердикти та виклики 2025 року -

Новости ДедалИнфо

Deep strike стратегічного рівня, або як Україна відкрила “другий фронт” у санкціях проти Росії -

Новости интернет-партнеров

Обрушение моста в Балтиморе окажет ограниченное влияние на перестраховщиков – Fitch -

Почитаем прессу

Річниця руйнівного землетрусу в Туреччині: як "звичайна домогосподарка" розкрила правду про загибель своєї родини -

Новости ДедалИнфо

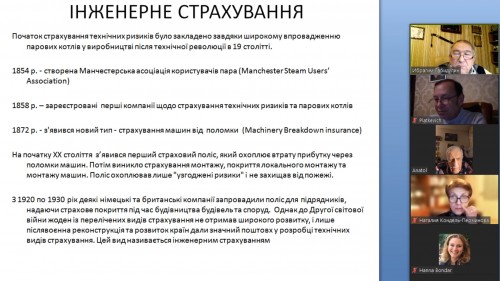

Финансовое обеспечение презумпции виновности строителей в плане реализации качественного и успешного выполнения своих проектов.